Historisch betrachtet haben Aktien die höchsten Renditechancen. Die Wertpapiere unterliegen allerdings höheren Wertschwankungen und sind aus diesem Grund riskanter als Anleihen. Wer ohne Expertise an der Börse agiert, muss mit Verlusten rechnen.

Erfahrene Vermögensberater hingegen können das Portfolio steuern. Sie treffen mit Unterstützung modernster Technologien Anlageentscheidungen für ihre Kunden und haben die Finanzmarktentwicklung jederzeit im Blick, um schnellstmöglich auf Schwankungen reagieren zu können. Genau so funktioniert unsere individuelle Vermögensverwaltung.

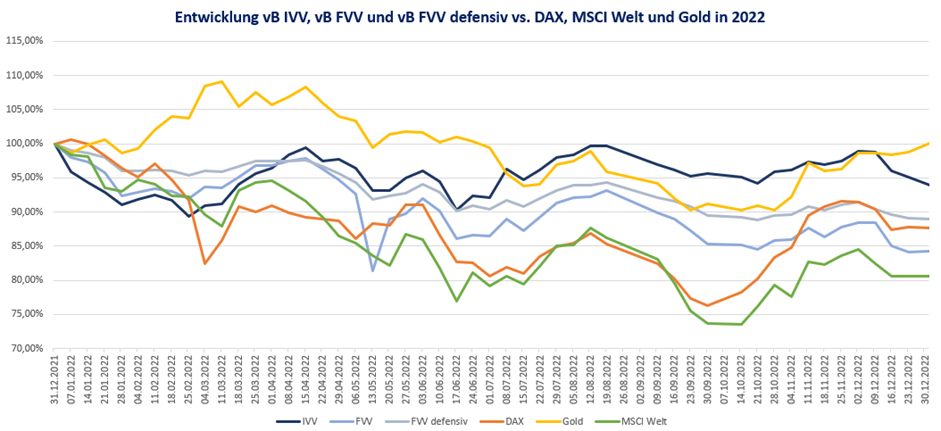

Zum Abschluss des Jahres 2022 (wie auch jedes Quartal) erhielten unsere Kunden eine rückwärtsgewandte Betrachtung des letzten Jahres sowie eine Perspektive für das darauffolgende Jahr. Die Performance der Strategie im Jahr 2022 gestaltete sich wie folgt:

Performance unserer Strategien im Jahr 2022

von Buddenbrock Fondsvermögensverwaltung defensiv: -10,97 %

von Buddenbrock Fondsvermögensverwaltung: -15,73 %

von Buddenbrock Individuelle Vermögensverwaltung: -5,82 %

DAX: -12,35 %

MSCI Welt: -19,46 %

Rex P: -12,82 %

Perspektive für das Jahr 2023:

Chancen: abflachende Inflation, geringere Zinserhöhungen in den USA und in Europa, Wiederöffnung der Wirtschaft Chinas als Lokomotive für die Weltwirtschaft, hohe Investitionsbereitschaft der Unternehmen am Beginn eines neuen wirtschaftlichen Zyklus‘

Risiken: Rezession und schwache Wirtschaft aufgrund nachlaufender Effekte aus den Zinsanhebungen 2022, Schwäche am Arbeitsmarkt, Stagflation, hohe Prognoseunsicherheit, Politikunsicherheit in Form zu starker Zinserhöhungen oder verfrühter Lockerungen

Rückblick

- Phasenweise desaströses Aktienjahr – es gab aber auch schon schlimmere Jahre

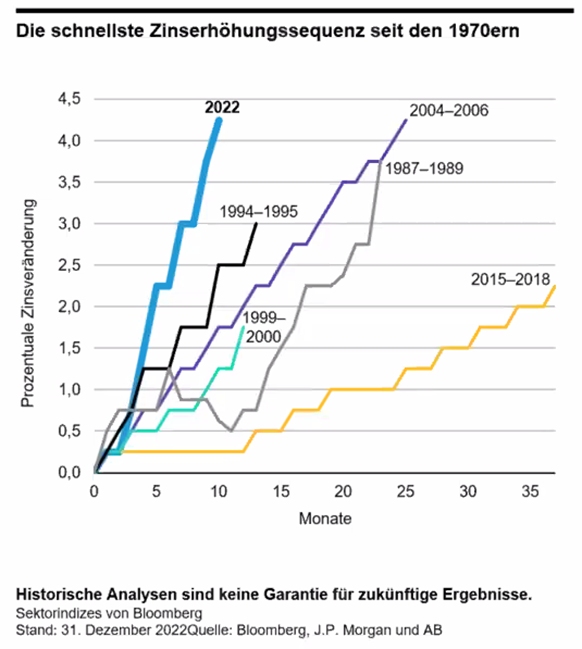

- Wesentlicher: Crash am Rentenmarkt – man muss bis Anfang der 80er Jahre zurückschauen, um so ein Szenario zu finden

- Investoren waren verunsichert, weil damit keine Sicherheit im Portfolio möglich war – Schocks konnten nicht absorbiert werden

- Klassische negative Korrelation, die vorherrschend war in den letzten 20 Jahren, hat sich verändert à Aktien und Renten liefen im Gleichklang, und zwar nach unten

Für alle, die nicht im Schwerpunkt im Energie- oder Rüstungssektor investierten, war es wieder einmal ein herausforderndes Jahr – das zweite innerhalb der letzten drei Jahre. Dass nahezu alle Inflationsprognosen bis Ende 2021 derart falsch – also wesentlich zu niedrig – und ein so aggressives Gegensteuern der Zentralbanken durch Zinsanhebungen nötig machten, war das alles Entscheidende.

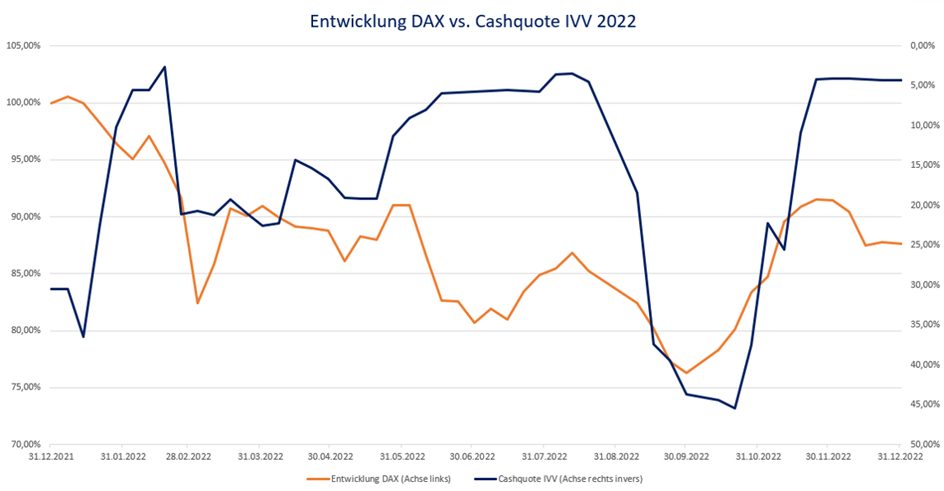

Denn dadurch gerieten nahezu zeitgleich Aktien und Anleihen unter Druck und der Dollar stieg (= Gegenwind für Gold – eigentlich gesetzt als sicherer Hafen in Krisen und Kriegszeiten – teurer Importe für alle Waren, die in Dollar bezahlt werden müssen). Die starken Zinsanhebungen und die Kommunikation der Notenbanken schürten ab dem zweiten Halbjahr Rezessionsängste für die USA und Europa (weil sie eher eine Rezession als eine weiter hohe Inflation akzeptieren würden) und setzten ein Fragezeichen hinter die erwartbaren Unternehmensergebnisse für die Jahre 2023ff. Wir haben auf die gestiegenen Risiken mit teils über Durchschnitt liegenden Cash-Quoten reagiert und so die Portfolios gut stabilisieren können. Beispiel IVV:

Um der erwarteten Entwicklung Rechnung zu tragen, haben wir uns auf Sektoren und Unternehmen konzentriert, die ein stabiles, nicht sehr konsumsensitives Geschäftsmodell, eine gute Preissetzungsmacht (um gestiegene Kosten für Vorprodukte und Energie an die Verbraucher weiter zu reichen) und eine geringe Verschuldung haben.

Im vierten Quartal wuchs die Hoffnung, dass der Anstieg der Inflation gebremst werden könne – wesentlich waren fallende Energiepreise, staatliche Interventionen (z.B. Energiezuschuss, Gas- und Strompreisbremse und Übernahme der Abschlagszahlungen für Gas im Dezember etc.) und ein milderer Winter.

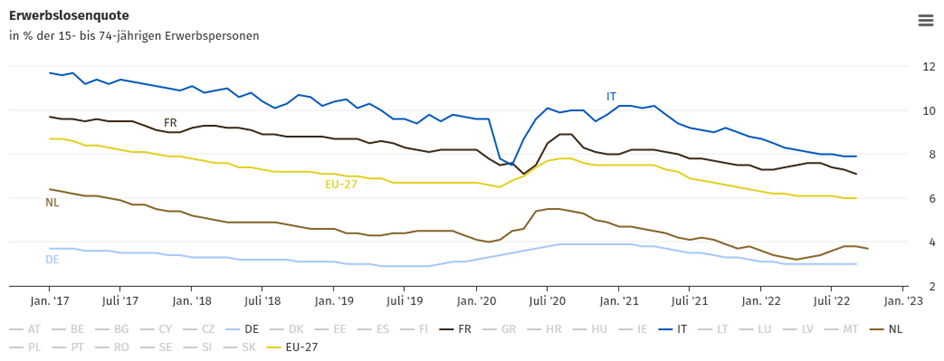

Bemerkenswert ist, dass der Arbeitsmarkt in Erwartung einer größeren Rezession über die gesamte Zeit äußerst stabil war und sich eine gefürchtete Lohn-Preis-Spirale trotzdem – noch – nicht ausbildete.

Dadurch kann ein Einbruch beim Konsum vermieden werden und die Wirtschaft wäre weiter unterstützt. Wie wir in diesem Szenario und in Kenntnis der weiteren demographischen Entwicklung die langfristig hohe Nachfrage nach Arbeitskräften (über alle Branchen und Länder) bedienen können, bleibt eine Kernfrage für die nächsten Jahre.

Ausblick: Performance unserer Strategien im Jahr 2023 (per 04.02.2023)

von Buddenbrock Fondsvermögensverwaltung defensiv: +3,56 %

von Buddenbrock Fondsvermögensverwaltung: +4,65 %

von Buddenbrock Individuelle Vermögensverwaltung: +10,03 %

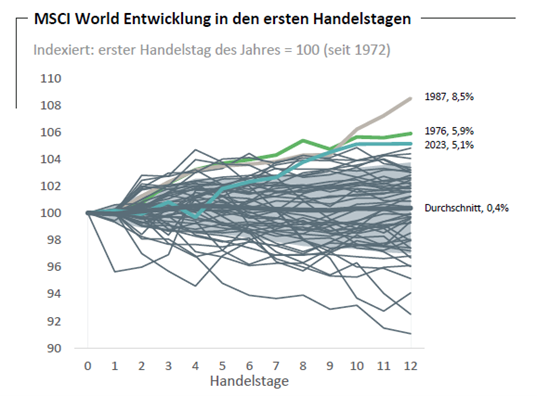

Der Start ins neue Jahr war für viele besser als erhofft. Wer sich bereits am Ende des letzten Jahres offensiver positioniert hatte, konnte in den ersten beiden Handelswochen über alle Anlageklassen hinweg gute Renditen mitnehmen.

Der Optimismus für die längere Zukunft ist zurück, ohne in Euphorie zu verfallen – viele strukturelle Probleme des letzten Jahres setzen sich in diesem Jahr fort. Wir sollten insgesamt ein wieder normaleres Kapitalmarktumfeld vorfinden – also: positive Nominalzinsen oder eine negative Korrelation aus Aktien und Anleihen, was die Portfoliokonstruktion erleichtert.

Renten sollten besser in der Lage sein, das Portfolio zu schützen – erstmals seit 2014 gibt es keine negativ rentierenden Anleihen mehr.

Über das zweite Halbjahr 2022 sind viele schlechte Nachrichten in die Kurse hineingepreist worden, was die Chancen auf positive Überraschungen erhöht hat.

Die Rendite von Risikoanlage sollte 2023 oberhalb der Inflationsrate liegen – eine Investition am Kapitalmarkt bietet damit eine gute Chance auf echten Kapitalerhalt plus eine positiv Realrendite.

Bestand haben wird aus unserer Sicht die hohe Volatilität – vielleicht in einem neuen Regime von Wachstumsvolatilität gegenüber der Zinsvolatilität des letzten Jahres. Das heißt auch: Selektivität zahlt sich weiter und wieder aus – es gibt nicht DEN Aktienmarkt, sondern einen Markt mit vielen Aktien. Einzelne Sektoren und Einzelwerte werden besser laufen als der Gesamtmarkt und neben Aktien müssen alle anderen Renditequellen ausgeschöpft werden, die im Portfolio eines Privatinvestors ihre Berechtigung haben.

Wir glauben, es ist ein guter Zeitpunkt zum Investieren, die Korrektur des letzten Jahres zu nutzen und Geldwerte in Sachwerte umzuschichten.